Se il datore di lavoro ti obbliga ad aprire una partita IVA

Sempre in modo più frequente le aziende, quando cercano del personale, preferiscono affidarsi a professionisti con partita IVA piuttosto che a del personale con contratto di lavoro dipendente. Questo accade perché negli ultimi anni, dalla crisi in poi, il mercato del lavoro è cambiato drasticamente. Specialmente chi sognava il tanto caro “posto fisso” ha dovuto fare i conti con una prospettiva totalmente diversa dove la parola d’ordine è flessibilità.

Oggi, le imprese assumono il personale strettamente necessario (ed a volte nemmeno quello) per svolgere le attività garantite, mentre per le attività collaterali si rivolgono in maniere sempre più ricorrente a lavoratori temporanei o freelance con partita IVA. Il problema più grande però è che il confine tra lavoro dipendente subordinato e il lavoro con partita IVA è molto labile e molte volte la differenza quasi non esiste.

Sommario

I lavoratori occasionali senza partita iva

I lavoratori autonomi con partita iva

Gli abusi e il concetto di falsa partita iva

Cosa sono le false partite iva

Le false partite iva secondo la legge di bilancio 2018

La presunzione di subordinazione

La prova contraria è a carico del committente

Le deroghe alla presunzione

Non sono false partite iva i professionisti iscritti ad un albo/ordine

Conclusioni

Molti datori di lavoro, per così dire, obbligano ad aprire la partita IVA per non assumere con contratto di lavoro subordinato. Già con la riforma Fornero questo era diventato più difficile, ma questa moda negli ultimi tempi sembra essere addirittura in aumento.

In determinate condizioni chi si trova in una situazione del genere può richiedere addirittura la trasformazione in lavoro subordinato, ma andiamo per gradi così da analizzare alcuni aspetti fondamentali. Le aziende che si circondano di consulenti e collaboratori muniti di partita IVA piuttosto che assumere lavoratori perché lo fanno?

Semplice, per i vantaggi di questa situazione: maggiore flessibilità e un risparmio in ordine di contributi previdenziali da versare.

Il lavoratore autonomo, infatti, pagherebbe in autonomia i propri contributi rispetto al dipendente (di cui invece si deve occupare il datore di lavoro); inoltre non sono previste malattie o ferie pagate né bisogna versare il tanto odiato TFR (trattamento di fine rapporto).

Chi non è assunto come dipendente e lavora per conto di aziende e professionisti oggi tendenzialmente opera con 2 modalità: ci sono contribuenti occasionali che effettuano ricevute per prestazione occasionale e contribuenti che invece aprono partita IVA e fatturano autonomamente. Vediamo brevemente entrambi i casi, i limiti e le violazioni principali.

I lavoratori occasionali senza partita iva

Se leggiamo la normativa, i rapporti di lavoro tra un committente e un lavoratore senza partita IVA, che occasionalmente svolge una mansione per conto del committente, devono essere:

- realmente occasionale e non continuativi;

- senza alcun tipo di organizzazione;

- limitati nel tempo (30 giorni consecutivi);

- devono avere un tetto massimo di ricavi (i compensi non possono superare i € 5.000, oltre quella cifra il lavoratore dovrà pagare i contributi sull’eccedenza).

Chi effettua tali prestazioni subisce una ritenuta d’acconto del 20% sul compenso (incassa l’80% infatti e non tutto l’importo) ed emette una ricevuta con codice fiscale soltanto. Non può dedurre costi o detrarre IVA su acquisti ad esempio e non matura alcun contributo pensionistico dato che sotto i 5 mila euro annui non c’è obbligo di iscrizione INPS.

I lavoratori autonomi con partita iva

Il rapporto tra azienda e lavoratore con partita IVA, rispetto al caso precedente, risulta molto più vantaggioso soprattutto per il lavoratore; quest’ultimo si troverebbe a pagare l’IRPEF non sul percepito ma sulla differenza tra i suoi costi e ricavi (tranne se aderisce al regime forfettario sul quale ci sono altre tipologie di agevolazioni ben superiori). Il medesimo discorso va fatto riguardo ai contributi INPS che il possessore di partita IVA dovrà pagare sempre in base al suo utile e almeno in questo modo matura degli anni validi ai fini contributivi. Questo tipo di rapporto quindi è vantaggioso da entrambi i lati perché da un lato l’azienda avrà un professionista in regola al 100%, autonomo e fiscalmente a posto in caso di accertamenti; dall’altro lato la partita IVA agevolerà il lavoratore che, in assenza di altre alternative, almeno lavorerebbe in regola e maturerebbe anche qualcosa ai fini pensionistici.

Gli abusi e il concetto di falsa partita iva

I vantaggi, per appunto, fanno in modo che il più delle volte la collaborazione tra impresa e lavoratore diventi di tipo costante, trasformando in tutto e per tutto il rapporto in una situazione mascherata di lavoro subordinato. La classica situazione chiamata “falsa partita IVA”. Questi rapporti ricordiamo sono illegali, almeno sulla carta. Se scoperti possono essere assimilati al lavoro subordinato ed inoltre verranno applicate le relative sanzioni ai committenti. La finanza e gli organi della previdenza sono molto attenti negli ultimi anni a controllare questo tipo di collaborazione.

Cosa sono le false partite iva

Con la Legge n. 92/2012 si è intervenuto sul mercato del lavoro, modificando le principali tipologie di contratto di lavoro subordinato e autonomo.

La volontà è stata quella di porre fine al mercato delle “false partite IVA”, quindi quei rapporti di lavoro dipendente mascherati da lavoro autonomo con o senza partita IVA. A questo proposito, il legislatore ha inserito una presunzione legale relativa. Qualora si verifichino determinate condizioni (vedi sotto), fino a prova contraria, il rapporto di lavoro autonomo con partita IVA è qualificato come rapporto di lavoro dipendente a tempo indeterminato (ai sensi degli artt. 61 e 69 del D. Lgs. n. 276/2003). Senza prove, quindi gli organi competenti possono riqualificare il rapporto di lavoro e applicare le relative sanzioni.

Ci sono dei casi tuttavia dove la presunzione non opera; sono i casi di prestazioni che sono caratterizzate da elevate competenze teoriche o capacità tecnico pratiche e da una redditività minima fissata per legge, né per quelle per cui l’attività richieda l’iscrizione ad un ordine professionale, appositi registri, albi o elenchi professionali qualificati.

Vediamo adesso cosa dobbiamo approfondire per comprendere se siamo di fronte a una vera o falsa partita IVA.

Le false partite iva secondo la legge di bilancio 2018

Nella continua lotta contro le false partite IVA, con la nuova legge non possono accedere al nuovo regime forfettario 2019 flat tax chi:

- fatturerà nel 2019 prevalentemente al suo datore di lavoro attuale (ovvero azienda che lo ha anche assunto come dipendente con regolare busta paga)

- fatturerà nel 2019 prevalentemente a uno o più ex datori di lavoro degli ultimi 2 anni (ovvero aziende per le quali si lavorava come dipendente nel 2017 o nel 2018 con regolare busta paga e poi il rapporto è cessato)

L’obiettivo della nuova norma è quello di evitare che dall’agevolazione ne traggano benefici coloro che da dipendenti si trasformano in false partite IVA.

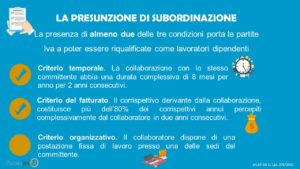

La presunzione di subordinazione

La caratteristica propria del lavoro dipendente è il vincolo di subordinazione e quindi l’essere assoggettati del lavoratore al potere direttivo, organizzativo, di controllo e disciplinare del datore di lavoro con la conseguente limitazione dell’autonomia ed inserimento del lavoratore stesso in modo stabile all’interno dell’azienda.

L’articolo 69-bis del D. Lgs. 276/2003 afferma che salvo prova contraria del committente (datore di lavoro) le prestazioni effettuate da persone con partita IVA sono riqualificate come rapporto di lavoro dipendente quando ricorrano almeno due delle seguenti condizioni:

- criterio temporale. La collaborazione con il medesimo committente abbia una durata complessiva di 8 mesi annui per 2 anni consecutivi. Il Ministero del Lavoro con la Circolare n. 32/2012 ha chiarito che il requisito temporale è riferito all’anno civile (365 giorni). Il periodo deve essere almeno pari a 241 giorni, anche non continuativi. Ai fini dell’accertamento del Ministero del lavoro, assume rilievo qualsiasi documento in grado di fornire informazioni, anche indirette, sulla durata dell’attività svolta come, ad esempio, lettere di incarico o fatture in cui è indicato l’arco temporale di riferimento della prestazione professionale. Tra l’altro, in fase di verifica, l’organo ispettivo può utilizzare anche testimonianze di terzi.

- criterio del fatturato. Il corrispettivo derivante da tale collaborazione, anche se fatturato a più soggetti riconducibili al medesimo centro di imputazione di interessi, costituisca più dell’80% dei corrispettivi annui complessivamente percepiti dal collaboratore nell’arco di 2 anni solari consecutivi. Il criterio del fatturato si basa su una percentuale e non su una cifra fissa, e con la citata Circolare, il ministero del lavoro ha precisato che sono da considerare solo i corrispettivi fatturati con la partita Iva nei confronti di un medesimo committente o di più soggetti giuridici riconducibili ad un unico centro d’imputazione di interessi. Inoltre, il conteggio del tempo è retroattivo rispetto alla data in cui si scatta l’indagine.

- criterio organizzativo. Il collaboratore disponga di una postazione fissa di lavoro presso una delle sedi del committente. A questo riferimento il ministero del lavoro ha confermato che questa condizione si verifica, nell’arco temporale in precedenza individuato, il prestatore di lavoro dispone di una propria postazione anche in maniera non esclusiva e indipendentemente dall’uso di qualunque attrezzatura.

La prova contraria è a carico del committente

Nel caso di presunzione relativa, la prova contraria è ammessa nei confronti della parte committente, il datore di lavoro. La Circolare n. 32/2012 però non chiarisce se la prova può essere fornita dal lavoratore.

Le deroghe alla presunzione

I casi in cui non scatta la presunzione, quindi non siamo difronte a finte partite iva, sono descritti nell’art. 69-bis, comma 2, del D. Lgs. n. 276/2003:

- quando la prestazione necessita di competenze teoriche di grado elevato acquisite attraverso significativi percorsi formativi o da capacità tecnico/pratiche acquisite attraverso rilevanti esperienze maturate nel concreto esercizio dell’attività. In ogni caso, per poter essere considerati utili ai fini dell’esclusione dal campo applicativo della norma, i certificati, i diplomi e i titoli devono evidentemente essere pertinenti all’attività svolta dal collaboratore.

- quando la prestazione è svolta da un soggetto che ha un reddito annuo lordo non inferiore a 1,25 volte del livello minimo imponibile ai fini previdenziali e quindi di € 18.662 (importo che varia di anno in anno).

N.B. Il Ministero ha chiarito che la presunzione non opera se sono verificate entrambe le due condizioni esposte.

Non sono false partite iva i professionisti iscritti ad un albo/ordine

Inoltre, la presunzione non opera nei casi in cui si tratti di prestazioni lavorative che vengono svolte nell’esercizio di attività professionali per le quali l’ordinamento richiede ai soggetti l’iscrizione ad un ordine professionale, ad appositi registri, ovvero albi, ruoli o elenchi professionali qualificati, dettando specifici requisiti e condizioni.

Con un Decreto del 20/12/2012, il Ministero del Lavoro ha fornito un elenco delle prestazioni che non portano all’applicazione della disposizione e la successiva Circolare n. 32 del 27 dicembre 2012 chiarisce quando scatta la trasformazione del contratto aziendale della Partita IVA in collaborazione a progetto o assunzione a tempo indeterminato. (Trovate il decreto e la circolare in allegato nell’articolo)

Nel caso in cui qualche attività non sia prevista nell’elenco, l’art. 2, comma 1, del predetto Decreto consente di individuare se l’appartenenza ad un determinato registro, albo, ruolo o elenco consenta di derogare alla nuova disposizione. In sostanza, non è riconosciuta la deroga in tutti i casi in cui l’iscrizione abbia una mera funzione di pubblicità dichiarativa.

Conclusioni

La ratio della norma è chiara tuttavia, il rischio di contenzioso rimane elevato e la eventuale riqualificazione di un rapporto di lavoro autonomo con partita IVA, in una collaborazione coordinata e continuativa, comporta tutta la serie di effetti fiscali e previdenziali previsti dalla norma del contratto ottenuto dalla trasformazione. In questo senso, i committenti che sono incappati in queste situazioni e che dal gennaio 2017, hanno deciso di assumere i collaboratori a progetto, co.co.co o a Partita IVA, hanno avuto la possibilità di beneficiare di una sanatoria.

Con questa sanatoria, il datore di lavoro, ha avuto la possibilità di estinguere gli illeciti amministrativi, contributivi e fiscali derivati dall’errata qualificazione del rapporto di lavoro e alle quali si poteva applicare la presunzione. Aderendo al beneficio il lavoratore in questione non può essere licenziato per i successivi 12 mesi, a meno che non ci si trovi davanti il caso di licenziamento per giusta causa o per giustificato motivo soggettivo. Gli organi ispettivi dovranno, in fase di riqualificazione del rapporto di lavoro, redigere il verbale unico di accertamento da trasmettere all’INPS e all’INAIL, per il recupero dei contributi e dei premi e determinare le sanzioni pecuniarie amministrative per i mancati adempimenti.

Allegato 1 (clicca qui)

Allegato 2 (clicca qui)

Buongiorno, mia moglie (architetto) lavora da due anni circa presso una societa’ e fa valutazioni immobiliari. Ha aperto la partita iva con l’inizio di tale lavoro. Per due anni e’ andata tutte le mattine (mezza giornata) allo stesso ufficio, stessa scrivania a svolgere queste pratiche che non richiedono necessariamente laurea specialistica. Ora incinta, nonostante accordi verbali di proseguire il percorso lavorativo (salvo qualche settimana post parto), il datore di lavoro l’ha mandata via. Tutte le fatture negli ultimi due anni sono della stessa cifra mensile (1000 euro). Ci sono presupposti per una causa ed un giusto indennizzo considerato anche che non ha mai ricevuto un mandato ufficiale? Faccio presente che la stessa situazione con la stessa societa’ e’ avvenuta tra il 2010 e il 2012 con la nascita del mio primo figlio. Adesso sono stufo di questo atteggiamento e voglio un indennizzo per mia moglie oltre che una bella punizione per il datore di lavoro. Grazie e saluti

Buongiorno Biagio,

le consigliamo di rivolgersi ad un’avvocato non avendo competenze in merito.

Buonasera. Ho lavorato con contratto cococo( senza vincolo di subordinazione)per un ente locale (comune) negli anni 2017/18 con scadenza dicembre 2018. Adesso (dal 1/1/19) agli enti locali non è più consentito stipulare contratti di questo tipo. Posso aprire partita iva con regime forfetario per continuare con lo stesso ente?

Buongiorno Andrea,

Riteniamo che i contratti CO.CO.CO sono assimilabili al lavoro dipendente, quindi può aprire la partita iva forfettaria ma non deve fatturare prevalentemente all’ente locale al quale fatturava.

Le consiglio la lettura di questo articolo https://partitaiva24.it/regime-forfettario-2019-la-guida-definitiva/ al paragrafo LA QUESTIONE FALSE PARTITE IVA.

Le consigliamo di compilare il contact form sul sito https://partitaiva24.it/ per poter ricevere una chiamata dal nostro consulente dedicato e trovare le soluzioni migliori per l’apertura della sua partita IVA.