Regime forfettario – come calcolare i contributi previdenziali

Per i contribuenti che aderiscono al regime forfettario, come esposto in alcuni articoli precedenti, oltre alle agevolazioni in termini di IVA e di imposte, sono presenti degli sconti in materia di contributi previdenziali. Con l’articolo di oggi vedremo come calcolare i contributi per i contribuenti assoggettati al regime agevolato.

La determinazione dei contributi previdenziali

Ogni contribuente osserva le disposizioni che sono previste dalla Legge in via ordinaria e pertanto, è tenuto al versamento dei contributi:

- alla gestione INPS commercianti o artigiani, in relazione alla categoria di appartenenza;

- alla gestione separata INPS, se si tratta di un lavoratore autonomo;

- alla cassa di previdenza di categoria, secondo le specifiche disposizioni individuare da ciascuna cassa previdenziale.

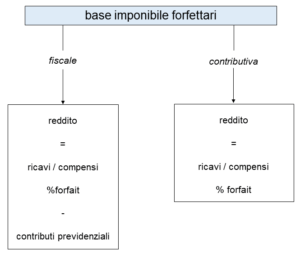

La base imponibile previdenziale

Le modalità di determinazione della base imponibile previdenziale dei contribuenti forfettari si può individuare per analogia con il disposto dell’art. 5, del D.M. 2 gennaio 2008, che individuava i contributi previdenziali ed assistenziali in relazione ai contribuenti minimi. Il reddito da considerare ai fini della determinazione della base imponibile contributiva deve essere assunto al lordo dei contributi dedotti. Questa regola si evince dal fatto che come previsto dal comma 1 dell’appena citato articolo:

“il reddito da considerare ai sensi dell’articolo 1 comma 104, secondo periodo, della legge per la determinazione della base imponibile per il calcolo dei contributi di previdenza ed assistenza sociale versati dai contribuenti minimi in ottemperanza a disposizioni di legge”.

Il comma 104, secondo periodo, art. 1, Legge n.244/2007 infatti, individuava il reddito relativo ai contribuenti minimi come differenza tra i ricavi/compensi percepiti e le spese sostenute, senza menzionare i contributi previdenziali citati nel terzo periodo del medesimo comma 104. Per tale motivo la base imponibile contributiva va assunta al lordo dei contributi versati nel periodo di imposta. Tale aspetto è stato confermato dalla circolare INPS 5 giugno 2009, n. 79, nella quale è stato specificato che per i contribuenti minimi, il reddito da assoggettare ad imposizione contributiva previdenziale deve essere considerato al netto delle perdite pregresse ma al lordo dei contributi previdenziali.

Regime agevolato

I commi da 76 a 84, art. 1, prevedevano una misura agevolativa in ambito previdenziale, riservata ai soli contribuenti obbligati al versamento previdenziale presso le gestioni speciali artigiani e commercianti. Secondo tale disposizione per i soli contribuenti esercenti attività d’impresa se applicano il regime forfettario, il reddito forfettario costituisce base imponibile ai fini previdenziali e su tale reddito va applicata la contribuzione ridotta del 35%.

N.B. L’accesso al regime agevolato è una possibilità e non un obbligo.

Soggetti interessati

A norma del comma 76, possono applicare il regime agevolato contributivo i soggetti in possesso dei requisiti per l’accesso al regime forfettario (di cui al comma 54), esercenti attività d’impresa. Con circolare 10 febbraio 2015, n. 29, l’INPS ha fornito i chiarimenti all’adozione del regime contributivo agevolato.

L’INPS ha precisato che beneficiari del regime contributivo agevolato “sono (…) coloro che, privi di partecipazioni nell’ambito di società di persone o associazioni di cui all’art. 5 del TUIR ovvero di s.r.l. di cui all’art. 116 del TUIR, rivestano unicamente la carica di titolari di una o più ditte individuali, anche organizzate in forma di impresa familiare” esercenti un’attività contraddistinte dal codice Ateco 2007.

Per tali soggetti, la contribuzione dovuta:

- si calcola ordinariamente con le modalità previste dall’articolo 3-bis, D.L. n. 384/1992;

- si tiene conto del livello minimo imponibile previsto dall’articolo 1, comma 3, legge n. 233/1990;

- alla contribuzione ordinariamente calcolata si applica una riduzione del 35%;

trattandosi di regime speciale, per i soggetti che decidono di avvalersene vengono meno le agevolazioni dalle norme di carattere generale e di conseguenza non sono riconosciute le riduzioni previste:

- di tre punti percentuali per collaboratori con età non superiori a 21 anni;

- della metà per lavoratori autonomi maggiori di 65 anni;

- viene invece utilizzato, indipendentemente dall’anzianità contributiva posseduta, il sistema di calcolo contributivo di cui all’articolo, legge n. 335/1995.

Il regime applicabile ad eventuali collaboratori familiari sarà coerente con quello scelto dal titolare d’impresa. Usufruendo di tale regime gli imprenditori iscritti alla gestione IVS artigiani e commercianti saranno tenuti al versamento dei contributi sulla base del reddito effettivo, come determinato in via forfettaria, applicando le aliquote contributive ordinarie. Se il reddito è al di sotto del minimale, è su tale importo che andranno calcolati i contributi (cosiddetti contributi fissi). Con circolare 10 febbraio 2015, n. 29, l’INPS ha in particolare precisato che in presenza del regime contributivo agevolato, qualora il reddito effettivo dichiarato dal lavoratore sia inferiore al minimale, il versamento di contributi inferiori comporta un accredito contributivo ridotto ai fini pensionistici.

Esempio del calcolo dei contributi

Artigiano/commerciante

L’artigiano Bodoni nel 2017 ha un reddito di € 10.000.

L’aliquota contributiva per il 2017 è del 24,09%

Il reddito minimale per il 2017 è € 15.710

Di conseguenza il sig. Bodoni:

- qualora non aderisse al regime forfettario dovrà versare i contributi fissi, calcolati sul reddito minimale e quindi: € 15.710 x 24,09% = € 3.784,40

- se aderisse al regime forfettario verserebbe i contributi sul reddito minimale con una riduzione del 35% (€ 15.710 x 24,09%) – 35% = € 2.460

N.B. Si noti che il regime contributivo agevolato non è una misura prevista per le nuove attività ma per tutti i contribuenti in regime forfettario senza limiti di tempo.

Coadiutori/coadiuvanti

Il comma 78 prevede la possibilità, a favore del titolare dell’impresa in regime forfettario, di individuare in presenza di coadiuvanti/coadiutori la quota di reddito di spettanza degli stessi fino ad un massimo del 49% complessivamente.Nella circolare n. 29 in esame l’INPS, con riguardo alla posizione dei suddetti afferma: “anch’essi compresi nel regime previdenziale agevolato cui abbia deciso di aderire il titolare d’impresa”, quindi, si ribadisce che trova applicazione l’art. 3-bis, D.L. 384/1992, per cui la base imponibile su cui il titolare dovrà calcolare la contribuzione dovuta è data:

- dalla quota di reddito determinato forfettariamente ed attribuito al collaboratore fino ad un massimo del 49%;

- da tutti gli altri redditi d’impresa che il collaboratore percepisce nel periodo d’imposta.

Categorie escluse dai benefici

Come disposto dai commi 80 e 81 e ribadito dalla circolare INPS in esame, l’opzione per la contribuzione agevolata determina l’esclusione da alcuni benefici contributivi sia per coloro che decidono di aderire al regime previdenziale agevolato sia per i relativi collaboratori familiari e in particolare:

- I soggetti titolari di trattamento pensionistico presso le gestioni INPS con più di 65 anni che si avvalgono del regime agevolato non potranno contestualmente beneficiare della riduzione contributiva del 50%, ex art. 59, comma 15, legge n. 449/1997.

N.B. L’INPS nella circolare 10 febbraio 2015, n. 29 ha evidenziato che tale beneficio potrà essere nuovamente accordato nel caso in cui il soggetto esca dal regime agevolato, con decorrenza dalla data di ripristino del regime ordinario, previa specifica presentazione di una richiesta.

- I collaboratori familiari di età inferiore a 21 anni, che prestano attività nell’ambito di un’impresa che aderisce al regime agevolato non potranno usufruire della riduzione contributiva del 3% come stabilito dall’ ex art. 1, comma 1 legge n. 233/90.

La comunicazione all’inps dell’adesione al regime agevolato

L’art. 1 commi 83 e 83 della legge 190/2014 così dispongono:

“Al fine di fruire del regime contributivo agevolato, i soggetti di cui al comma 54 che intraprendono l’esercizio di un’attività d’impresa presentano, mediante comunicazione telematica, apposita dichiarazione messa a disposizione dall’INPS; i soggetti già esercenti attività d’impresa presentano, entro il termine di decadenza del 28 febbraio di ciascun anno, la medesima dichiarazione. Ove la dichiarazione sia presentata oltre il termine stabilito, nelle modalità indicate, l’accesso al regime agevolato può avvenire a decorrere dall’anno successivo, presentando nuovamente la dichiarazione stessa entro il termine stabilito, ferma restando la permanenza delle condizioni di cui al comma 54. Entro sessanta giorni dalla data di entrata in vigore della presente legge l’Agenzia delle entrate e l’INPS stabiliscono le modalità operative e i termini per la trasmissione dei dati necessari all’attuazione del regime contributivo agevolato”.

Come chiarito con circolare 10 febbraio 2015 n. 29, l’utilizzo del regime agevolato contributivo non è automatico ma è subordinato ad un’apposita comunicazione telematica che deve essere effettuata all’INPS:

- Per i soggetti che iniziano l’attività in sede d’iscrizione;

- Per coloro che sono già in attività, entro il 28 febbraio dell’anno di decorrenza dell’agevolazione contributiva

- Revocare successivamente l’adesione entro il 31/12 per aver ripristinato il regime contributivo ordinario a decorrere dal 1/1 dell’anno seguente.

Posto che l’interessato deve inviare un’apposita domanda telematica, disponibile nel cassetto previdenziale accessibile dal sito internet dell’INPS entro il 28/2 dell’anno entro il quale intende usufruire del regime agevolato l’INPS distingue tre fattispecie:

- esercenti già beneficiari del regime: se rispettano ancora i requisiti questi soggetti non sono tenuti a ripresentare domanda;

- soggetti che hanno iniziato l’attività negli anni precedenti ed intendono adottare il regime: questi soggetti devono presentare domanda entro il 28/2 dell’anno in cui intendono beneficiare del regime agevolato;

- i soggetti che iniziano l’attività dal 1/1/2017 devono presentare domanda in via telematica con la massima tempestività rispetto alla data di ricezione della creazione della posizione previdenziale presso INPS.

Esposizione chiara e trasparente, facilmente comprensibile anche per non addetti ai lavori. Complimenti!